Por HERMANN SÁENZ PRIETO

Dos meses atrás El Unicornio había hablado con Jairo Orlando Villabona, autor del libro Un país trabajando para los bancos, sobre el papel del sector bancario hasta ese momento. (Aquí entrevista anterior).

Hoy volvimos a recurrir a este profesor Ph.D. asociado de la Universidad Nacional, para revisar si la actitud de los bancos ha cambiado, y su visión no es nada halagüeña: “Es inconcebible que en la crisis más grave de las últimas décadas suban las tasas de interés”.

Durante el tiempo que va de cuarentena ¿cómo ha sido el comportamiento de los bancos?

En general el comportamiento de los bancos ha sido muy egoísta. Es el sector con mayores ganancias en las últimas décadas, obtenidas de los intereses y servicios cobrados a otros sectores y a particulares; en el último año sus ganancias fueron cercanas a los $11 billones. Esta es una época en la que muchas empresas micro, pequeñas y medianas tienen grandes dificultades, y el gobierno ha garantizado hasta en un 90% préstamos para cubrir las nóminas. Sin embargo, los bancos han atendido menos del 20 % de los requerimientos según informa ACOPI. En España las garantías del gobierno no son mayores del 20% y ellos si han concedido los créditos.

Los banqueros han reconocido que el 90% del valor de sus activos es de los ahorradores. Es decir, de los banqueros solo es el 10%, pero NO dicen que el 100% de los billones de sus ganancias son para los accionistas, que solo tienen el 10 por ciento de la propiedad. Tampoco dicen que ellos de su dinero solo han puesto el 0,6 por ciento. Eso solo es suficiente para que sean más generosos y cooperen más con la sociedad.

Con nombres propios, ¿como ha sido el comportamiento de los bancos más importantes?

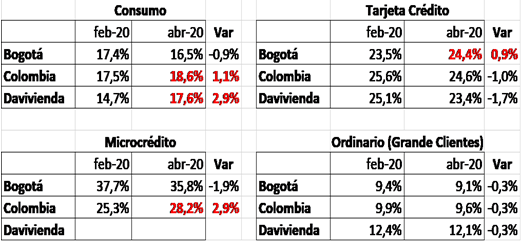

Lo más descarado es que hayan subido las tasas de interés en plena crisis. Tomando cifras oficiales de la Superfinanciera analicé las tasas de los bancos de Bogotá, Bancolombia y Davivienda. En el crédito de consumo, el de más amplio uso, aumentaron las tasas así: Bancolombia 1.1% y Davivienda 2.9%; en microcrédito, Bancolombia aumentó la tasa en 2.9%. Y aunque el Banco de Bogotá las disminuyó en 1.9%, la tasa es exageradamente alta: estaba en 37.7% y bajó a 35.8%, lo cual no es gran concesión. Al revisar la tasa ponderada de captación de los bancos de acuerdo con cifras de la Superfinanciera, no es superior al 1.9%. No cabe en la mente que un banco pueda cobrar una tasa de colocación del 37.7%, tampoco es razonable que el Banco de Bogotá haya subido la tasa de la tarjeta de crédito, a pesar de ser muy alta. De otro lado, si se analiza quienes son los dueños mayoritarios de esos bancos, no son más de cinco personas o familias. Esto no permite disminuir la gran concentración del ingreso, de la riqueza, porque frena el desarrollo y no incentiva la producción. Esas ganancias generalmente van al exterior como inversiones o quizás a paraísos fiscales.

Queda la impresión de que los bancos no quieren perder un solo peso, y que en momentos cuando más debieron mostrar solidaridad nunca lo hicieron ¿está de acuerdo con esa posición?

Sí, son clara evidencia de que los banqueros no quieren perder un solo peso. No tienen corazón, no son solidarios. Es inconcebible que en la crisis más grave de las últimas décadas suban las tasas de interés, además con garantías del Estado.

¿Ante tan oscuro panorama, qué se puede o se debe hacer?

Si la sociedad reaccionara, si aprendiera de lo sucedido, optaría por recurrir más a cooperativas o fondos de empleados, donde puedan ser copropietarios y las ganancias se repartan entre miles, no entre cinco familias. También deberían utilizar más el Banagrario, el gobierno debería fomentar más bancos estatales, que cumplan una verdadera función social.

¿El Gobierno ha sido blando con los bancos?

No solo ha sido blando, sino que les ha permitido lucrarse aún más, de sus programas estatales. No puede ser que mediante la intermediación los bancos Colpatria, Bancolombia, Davivienda, Itaú y Banco de Bogotá, se ganen el 6% en programas con recursos del Estado. Esto les ha significado miles de millones. Tan solo el Ingreso Solidario que entrega el Gobierno les representa unos $6.000 millones en ganancias. Igual pasó con las líneas de Bancoldex y Finagro. La junta directiva del Banco de la República redujo los encajes bancarios en más de 9 Billones y con esos recursos pueden colocar créditos: si lo hacen a la tasa promedio, será una utilidad de $1,5 billones; si los colocan en papeles al 5%, será una utilidad de $323.000 millones. El problema de fondo es que los bancos que pertenecen a los grandes grupos económicos son financiadores de las campañas políticas. Por tanto, se crea un compromiso de contraprestación.

¿Cómo calificaría la posición de la Superintendencia Bancaria?

El superfinanciero recalcó que los bancos están en capacidad de asumir mayores riesgos y tienen el espacio suficiente para reducir sus tasas de interés. Pero es una posición pasiva, porque la Superintendencia Bancaria jamás se ha interesado en evaluar el excesivo margen de intermediación de los bancos, que afecta a toda la sociedad y los costos de los servicios. Más bien se ha dedicado a consolidar información, no han revisado por ejemplo la formalidad de los corresponsales bancarios. No se entiende que no hayan existido propuestas para disminuir los costos a los estratos 1,2 y 3.

¿Hay algún banco que se destaque o que sobresalga por su servicio en esta crisis?

En lo relacionado con las tasas de interés, en los tres grandes bancos que analicé se aprecia que no tienen ningún interés… en favorecer a los clientes. Habría que hacer un estudio detallado banco por banco, para ver si hay alguno que haya beneficiado a los clientes.

¿Conoce cómo ha sido el comportamiento de los bancos en otros países del mundo afectados por la pandemia?

De los bancos comerciales de todo el mundo muy poco se puede esperar. Quizás los estatales y cooperativos son los más generosos. En varios países de Europa hubo baja en las tasas de interés para las Pymes y las personas independientes, que son las más afectadas. Hubo una baja en las tasas de interés del Banco Central en Estados Unidos casi a cero, y se reflejó en los clientes bancarios: se crearon líneas nuevas de créditos a tasas muy bajas, se realizaron préstamos directos desde Bancos Estatales, con líneas subsidiadas. En Italia se suspendió el pago de hipotecas a las familias que puedan demostrar que se vieron afectadas por el coronavirus.

De otro lado, el volumen de liquidez anunciado por el Gobierno español para las empresas equivale al 8% del PIB. Frente a las cantidades movilizadas por Alemania (16% del PIB) o Italia (30% del PIB), Perú alistó un paquete equivalente a 26,400 millones de dólares o 12% del PIB para mitigar los efectos del Covid. En Colombia no llega al 3% del PIB.

Cómo ve el proyecto de borrón y cuenta nueva con las deudas de los morosos. ¿Les da de verdad la oportunidad de comenzar de ceros?

En esta época se aprovecha para sacar muchas medidas populistas. Ese proyecto es una oportunidad para los que tuvieron inconvenientes financieros, pero primero deben ponerse al día. O sea que se sigue siendo riguroso para evitar perder el control en las carteras de crédito.

¿Cuál es su impresión de lo que sucedió con el día sin IVA, teniendo en cuenta que solo rebajaban el impuesto a los que pagaban con tarjeta débito o crédito?

La gente muy pobre no tuvo acceso, porque no tienen cuenta bancaria o de ahorros. En cambio fue una gran ganancia para los bancos, porque obtienen ganancias por los altos intereses que manejan en el uso de las tarjetas de crédito. O sea que el gran beneficiado del día sin IVA fue el sector financiero.